Articolo pubblicato su Econopoly – Il Sole24Ore

L’espressione che si usa più spesso è quella: giungla. Un intreccio complicato in cui muoversi è difficile e perdersi è facile. Il sistema di deduzioni e detrazioni che accompagna l’Irpef, la principale imposta sul reddito in Italia, assomiglia proprio a una giungla. Non è un caso infatti che proprio il tema delle deduzioni e detrazioni sia uno dei nodi centrali nel dibattito in corso nella maggioranza di governo.

Un sistema complesso e inefficiente

Le deduzioni, ricordiamo, sono importi che è possibile sottrarre dal reddito complessivo prima dell’applicazione delle aliquote, nel momento di determinazione della base imponibile. Le detrazioni sono invece importi che è possibile sottrarre dall’imposta lorda, ovvero dopo l’applicazione delle aliquote, per ridurne l’ammontare. Attualmente l’Irpef conta un discreto numero di deduzioni (21) e di detrazioni (47). Per fare due esempi: la principale deduzione è quella relativa ai contributi previdenziali e assistenziali, mentre sul fronte delle detrazioni a fare la parte del leone è quella sui redditi da lavoro dipendente e da pensione. L’attuale struttura presenta alcune serie criticità: un problema rilevante è quello degli incapienti, ovvero coloro che hanno un reddito così basso da non pagare tasse, ma che quindi non possono neanche sfruttare eventuali detrazioni di cui avrebbero diritto (dal momento che ovviamente sotto zero non si può scendere e non esiste un rimborso per chi dovrebbe ricevere più di quanto deve dare). In secondo luogo, il numero e la struttura di deduzioni e detrazioni danno vita a un sistema di “guadagni e perdite” di tasse troppo complicato e confuso. Infine, nel costruire il nostro sistema di welfare abbiamo una tendenza eccessiva ad agire sul fronte delle entrate (facendo “sconti” sulle tasse), quando sarebbe più efficace agire su quello delle uscite (dando sussidi e fornendo servizi).

Cosa dicono i dati

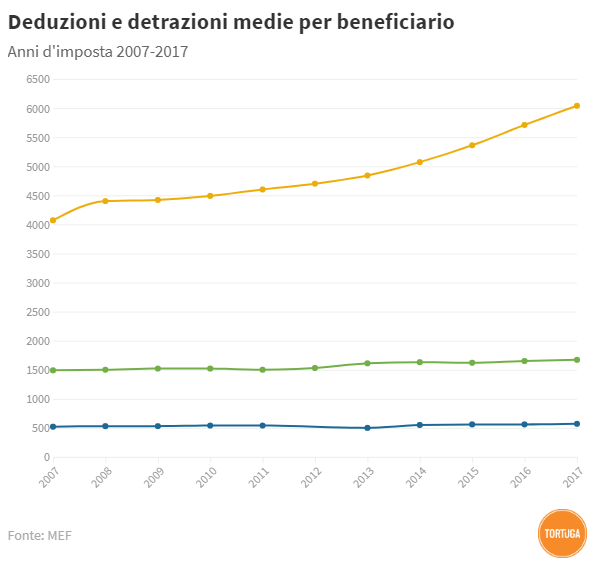

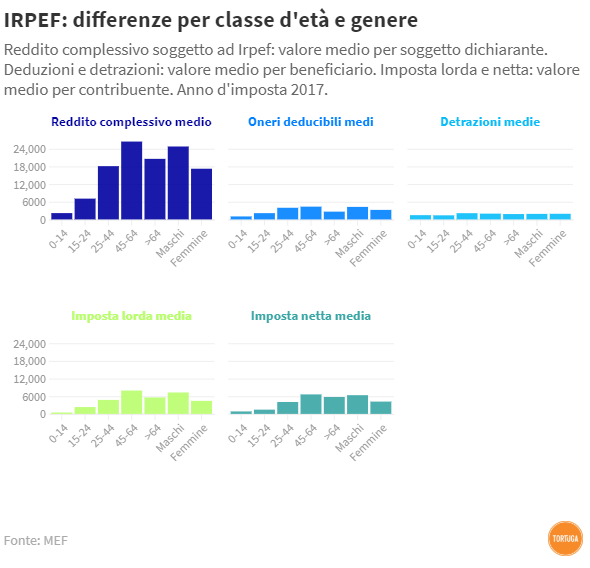

Per capire meglio dove e come agire è opportuno indagare, come sempre, cosa dicono i dati. Lo facciamo utilizzando una banca dati predisposta del Ministero dell’Economia (Mef). I dati più recenti forniti dal Mef si riferiscono all’anno d’imposta 2017 (dichiarazioni 2018). Nel loro complesso, gli oneri deducibili di quell’anno ammontano a 26,6 miliardi di euro, mentre le detrazioni d’imposta valgono circa 69 miliardi di euro. In 10 anni d’imposta (2007-2017), le detrazioni medie per beneficiario hanno registrato un aumento del 12,08%; gli oneri deducibili medi sono invece cresciuti del 48,4%, e le deduzioni per abitazione principale hanno subito un leggero rialzo del 9,61% lungo tutto il periodo. Mentre le deduzioni hanno un valore medio più elevato per i cittadini del Nord-Italia, nel Mezzogiorno le detrazioni medie risultano più alte. Evidenze che a livello regionale non cambiano anche quando il campione viene ristretto prima ai soli lavoratori dipendenti e poi ai pensionati.

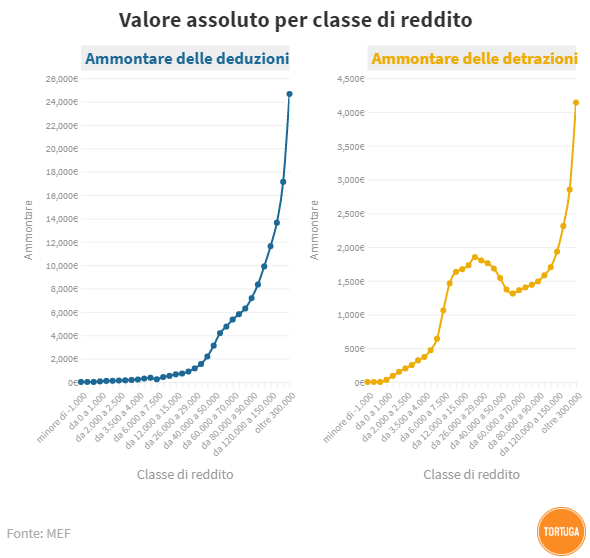

Ma che influenza hanno queste misure sulle diverse classi di reddito? Per quanto riguarda le detrazioni, si osserva prima un aumento nella riduzione dell’imposta, che va dal 33% per i redditi più bassi, fino a un picco del 76% per redditi intorno ai 10.000 euro per poi riscendere nuovamente. L’effetto è quindi concentrato sulle fasce di reddito basse e medio-basse, ma con un vantaggio minore per le prime, che non possono usufruire appieno dello sconto fiscale. Questa differenza risulta ancora più marcata guardando il valore assoluto delle detrazioni, che mostra un significativo aumento nella fascia di reddito che va dai 10.000 euro ai 50.000 euro (con un valore di circa 1.500 euro per famiglia) e nelle fasce più alte: sopra i 150.000 euro di reddito, infatti, il valore assoluto delle detrazioni supera i 2.000 euro per famiglia.

Le deduzioni, invece, mostrano un andamento più uniforme, con un leggero vantaggio per le fasce di reddito più alte (al di sopra dei 40.000 euro). Le deduzioni fiscali, infatti, vanno a ridurre il reddito imponibile su cui poi si applicano le aliquote Irpef, che sono più alte per redditi elevati. Il risultato è un maggior vantaggio fiscale per le fasce di reddito più elevate, con una riduzione del 7-9% della base imponibile per redditi al di sopra dei 40.000 euro contro un vantaggio fra il 3% e il 5% per i redditi al di sotto dei 30.000 euro. Questo emerge con maggior chiarezza guardando al dato assoluto, che mostra un deciso aumento del valore delle deduzioni all’aumentare del reddito. Si osserva infatti un valore dai 100 euro ai 1.500 euro per le classi di reddito fino ai 35.000 euro, e un importante aumento per le classi più elevate, con valori che raggiungono i 10.000 euro per i redditi superiori a 100.000 euro e addirittura sfiorano i 25.000 euro per la classe di reddito più elevata.

L’impatto redistributivo

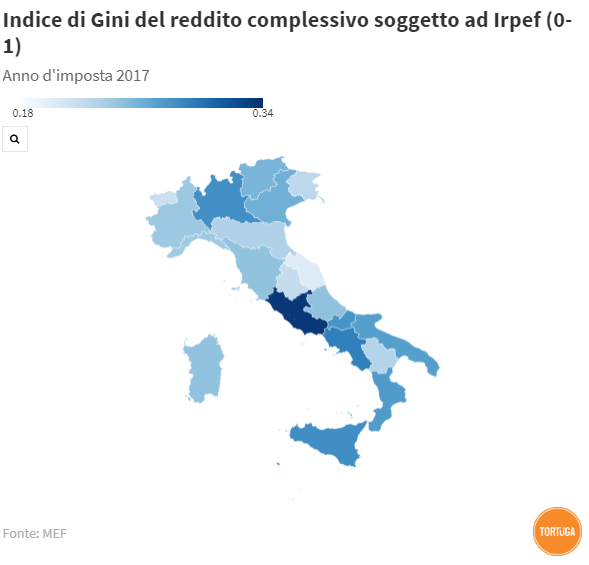

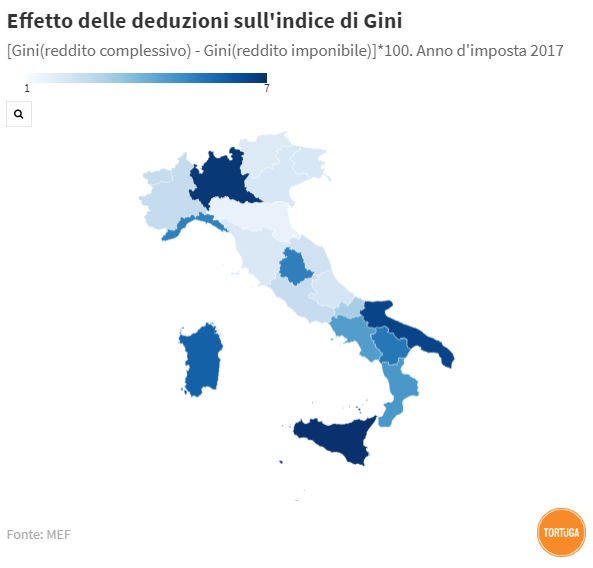

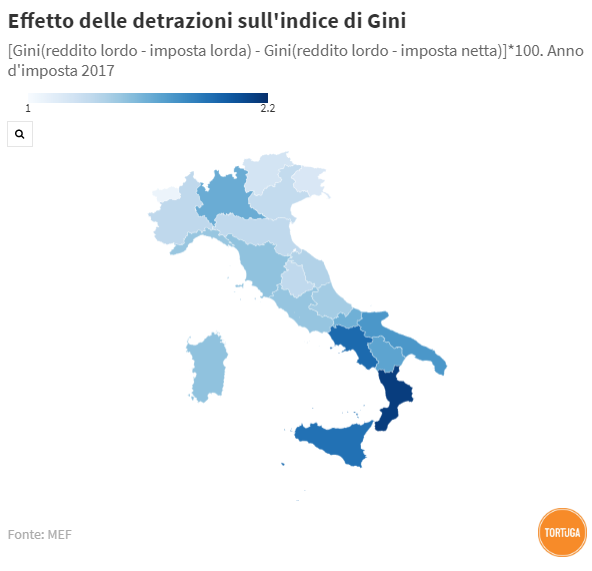

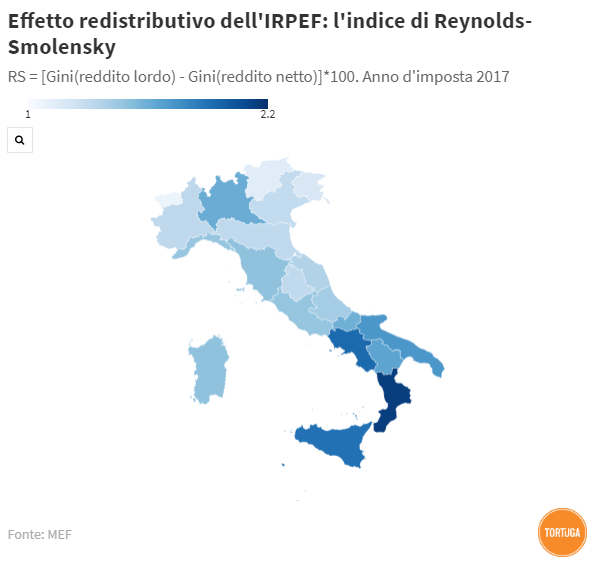

Per quanto riguarda invece l’effetto redistributivo delle agevolazioni tributarie, è possibile individuare una forte eterogeneità a livello regionale. Per misurare la disuguaglianza nella distribuzione del reddito abbiamo utilizzato l’indice di Gini (valori più alti dell’indice indicano minore uguaglianza) del reddito complessivo soggetto a Irpef. L’indice mostra una più elevata disuguaglianza nelle regioni del Nord-Est e del Sud, con Lazio e Campania come fanalini di coda. Tuttavia, le deduzioni contribuiscono a lenire le disuguaglianze: le macro-regioni che beneficiano di più dell’applicazione delle deduzioni sono Nord-Ovest, Sud e Isole. Le detrazioni hanno invece un effetto più omogeneo sul territorio nazionale, con il Mezzogiorno che gode maggiormente dell’effetto redistributivo delle detrazioni.

È interessante inoltre analizzare l’impatto e l’uso delle singole deduzioni e detrazioni. Seguendo la classificazione proposta nei dati del Mef, è possibile osservare che 19 tipologie di agevolazioni fiscali si rivolgono a una platea di beneficiari inferiore al milione (circa il 2% dei contribuenti), mentre 33 sono utilizzate da meno di 10 milioni di beneficiari (24% dei contribuenti). Ma il costo è sensibilmente diverso: circa la metà delle misure presenta un costo totale inferiore ai 500 milioni di euro in termini di mancato gettito. Per osservare l’effetto redistributivo delle singole deduzioni e detrazioni è possibile ricorrere alla cosiddetta scomposizione di Pfähler, che separa la redistribuzione complessiva dell’imposta personale in tre componenti: una frazione di redistribuzione dovuta alle deduzioni, una dovuta alla scala delle aliquote e infine una dovuta alle detrazioni. Guardando alla scomposizione realizzata in vari studi sull’Irpef (in particolare qui e qui), possiamo osservare che le tipologie di detrazioni con limitato effetto redistributivo spesso coincidono con quelle con minor costo per lo Stato.

Impatto di deduzioni e detrazioni

Anno d’imposta 2017 – clicca qui per vedere la tabella.

Un riordino difficile

Cosa fare quindi in questa giungla? Avendo come obiettivo la creazione di un sistema più semplice ed efficace, il primo passo è identificare le aree di intervento. Occorre concentrarsi sulle numerose agevolazioni dal basso impatto in termini di gettito ed effetto redistributivo. Ci sono, tuttavia, alcuni caveat: in primo luogo queste misure spesso tutelano gli interessi di categorie deboli, come portatori di handicap. Pertanto, come ricorda una nota di OCPI, le opere di modifica sono complesse. Inoltre, alle volte si tratta di interventi volti a incentivare pratiche ritenute socialmente benefiche (come le ristrutturazioni green).

Se si vuole alleggerire l’imposta da queste funzioni redistributive che non le sono proprie per semplificare il sistema tributario e per combattere l’evasione, occorre compensare con misure alternative. Agire sul fronte della spesa sarebbe una soluzione anche al problema degli incapienti. Per esempio, come abbiamo analizzato nel nostro libro “Ci pensiamo noi”, il problema dell’incapienza è inefficiente: 2,5 miliardi su 14,3 miliardi di euro in deduzioni per famigliare a carico non sono utilizzabili. Sostituire il sostegno alle famiglie con sussidi e voucher erogati invece che con detrazioni migliorerebbe l’efficacia del sistema.

In tale confusione, nemmeno il Governo sembra avere un piano preciso. Il rapporto programmatico in materia di tax expenditure dovrebbe contenere proposte specifiche d’intervento, ma nell’ultima versione vi sono solamente generici riferimenti all’obiettivo e, anzi, previsioni di nuove misure per la tutela ambientale. Insomma, tra proposte di 3 scaglioni, aliquota continua, o aumento dell’Iva, si rischia di perdere di vista il punto centrale: un sistema complesso e inefficiente.

Join the discussion One Comment